Получение лицензии малого платежного учреждения (SPI) или лицензии малого учреждения электронных денег (SEMI) в Европейском Союзе, том числе и в Испании, является гораздо более простой задачей, чем авторизация полноценной платежной компании (PI) или эмитента электронных денег (EMI). Причиной тому служит меньший объем требуемых документов, отсутствие требований по уставному капиталу и по локальной команде, а также и из-за сроков рассмотрения заявки – в среднем 2-4 месяца вместо 12-15 месяцев в случае полноценной компании.

Но не смотря на эти преимущества, концепция малого платежного учреждения в Европе не пользуется большой популярностью из-за ограничений по паспортингу (услуги можно активно продавать только в стране получения лицензии) и по объёму платежей — общая сумма транзакций не должна превышать 3 миллиона евро в месяц. Как правило, такой объём позволяет получать прибыль на уровне не более 30 тысяч евро в месяц (после оплаты банкам за корреспондентские счета и переводы). Кроме того, полноценное функционирование даже малого платежного учреждения (SPI) предполагает найм нескольких сотрудников, затраты на платежный софт и маркетинг. Поэтому SPI обычно используются или для того, чтобы протестировать какие-то маркетинговые гипотезы на локальном рынке, или для обслуживания ограниченного объема хай-риск платежей.

Несмотря на это, лицензия малого платежного учреждения (SPI) может быть достаточно сильным инструментом развития масштабного платежного бизнеса. Секретом является правильный выбор юрисдикции и выверенная стратегия.

Чем лицензии SPI в Испании отличаются от лицензий других стран ЕС

Так чем же лицензии малого платежного учреждения (SPI) в Испании отличаются от лицензий в других странах ЕС?

Обычно после того, как малая платежная компания (SPI) достигает порога платежей в 3 миллиона евро в месяц, вам необходимо подать заявку на получение полной лицензии PI/EMI.

Особенность SPI в Испании в том, что пока ваша заявка находится на рассмотрении, вы можете работать без ограничений по объему транзакций. Такая стратегия позволяет запустить платежный бизнес за полгода и продолжить работу без ограничений по объему платежей.

Единственным ограничением в этом сценарии является отсутствие паспортизации, а именно ограничение в рекламе в других странах ЕЭЗ, так как никто не запрещает вам подключать клиентов из других стран ЕЭЗ, которые пришли к вам сами. Важным преимуществом данной стратегии является то, что ваша заявка на получение полной лицензии, скорее всего, будет рассмотрена регулятором в приоритетном порядке и вместо 12-15 месяцев вы потратите на авторизацию 6-9 месяцев. Также после получения лицензии малого платежного учреждения (SPI) и регистрации минимального трек-рекорда вы сможете поучаствовать в программе банка Испании Regulatory Sandbox, в рамках которой вы сможете свободно советоваться с регулятором по вопросам получения полноценной PI/EMI лицензии. Ну и конечно, успешный опыт работы в рамках малой лицензии сильно увеличит вашу репутацию.

Регистрация малого платежного учреждения (SPI) в Испании и необходимая информация

По данным Банка Испании, малые платежные компании (SPI) со средним оборотом платежных операций не превышающим 3 миллиона евро в месяц, выполненных за предыдущие 12 месяцев, освобождаются от общей схемы авторизации платежных учреждений и должны подать заявку на специальную регистрацию.

Чтобы запросить специальную регистрацию малого платежного учреждения (SPI), компания должна соответствовать следующим требованиям:

1) Иметь зарегистрированный офис, действующий орган управления в Испании.

2) директора платежного учреждения должны иметь хорошую репутацию и обладать соответствующими знаниями и опытом для оказания платежных услуг.

3) установленные процедуры и органы внутреннего контроля и отчетности для предотвращения и пресечения отмывания денег и финансирования терроризма.

4) учреждение не сможет иметь деятельность и предоставлять услуги в других странах Европейского Союза.

5) необходимо создать компанию в Испании, зарегистрированную в Испанской регистрационной палате, и предоставить справку о несудимости.

В дополнение к заявлению необходимо предоставить следующие документы:

6) Программу деятельности, которая включает типы предоставляемых платежных услуг, а также и другие связанные услуги.

7) Бизнес-план (включая финансовый прогноз на первые три года), в соответствии с которым учреждение будет использовать соответствующие и пропорциональные системы, ресурсы и процедуры для осуществления деятельности.

8) Проекты договоров между всеми сторонами, участвующими в предоставлении платежных услуг.

9) Процедуры мониторинга, обработки и принятия мер по инцидентам, связанным с безопасностью, и жалобам клиентов, связанным с безопасностью.

10) Описание процедуры, установленной для записи, контроля, отслеживания и ограничения доступа к конфиденциальным платежным данным.

11) Описание принципов и определений, применяемых для сбора статистических данных об операциях и мошенничестве.

12) Документ политики безопасности.

13) Процедуры и органы внутреннего контроля и отчетности, созданные для предотвращения отмывания денег и финансирования терроризма.

14) Меры по защите средств пользователей.

15) Правила обслуживания клиентов.

Если вы заинтересованы в получении дополнительной информации о запуске вашего платежного бизнеса, пожалуйста, свяжитесь с нашей командой.

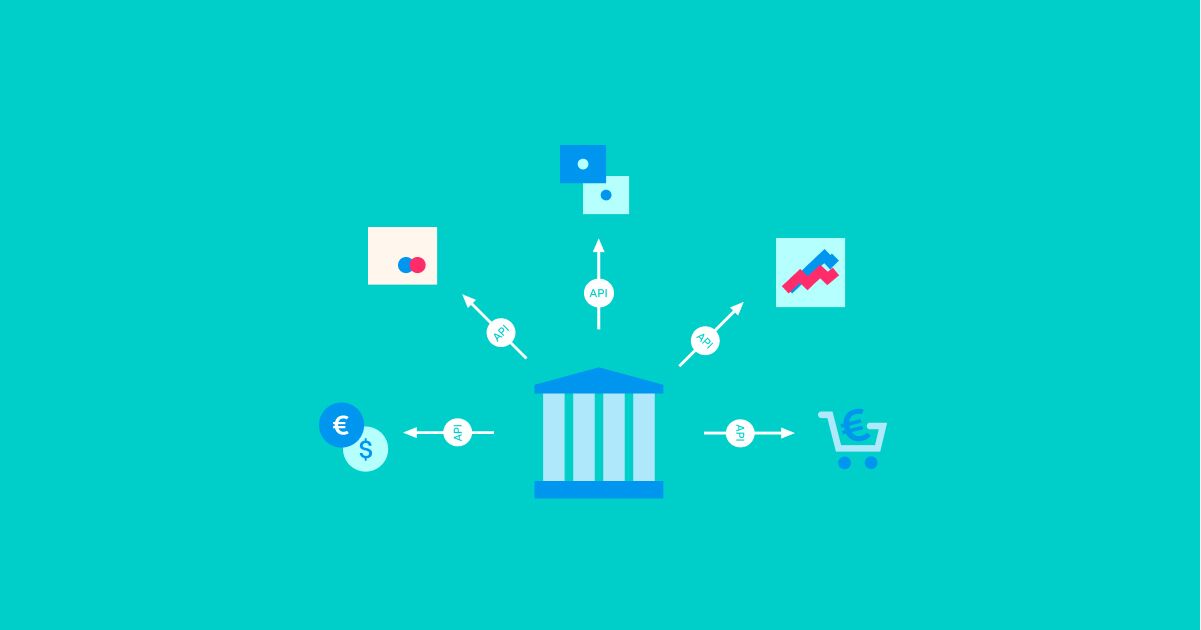

Об Advapay

Advapay является поставщиком платформы цифрового банкинга Macrobank. Macrobank обеспечивает все необходимые функции для цифровых банков и финтех-компаний: бэк-офис для контроля и управления операциями, веб и мобильные аппликации для конечных пользователей по модели white-label, а также готовые интеграции с различными сервисами.

Помимо платформы Цифрового банкинга, услуги Advapay включают в себя профессиональный финтех консалтинг, помощь в лицензировании платежных систем или эмитентов электронных денег.