Мы сопровождаем наших клиентов в полном процессе получения лицензии

Если вы хотите получить лицензию платежного учреждения (API) или лицензию эмитента электронных денег (EMI) в Германии, то Advapay проведет вас через весь процесс лицензирования, подготовит необходимые документы, заполнит формы и поможет вам в общении с регулятором.

01

Подготовка заявки, общение с регулятором, бизнес-услуги:

Заполнение анкеты.

Общение с регулятором на этапе подачи заявки.

Помощь в разработке бизнес-плана.

Содействие в открытии счета клиентских средств.

Создание компании, кадровые услуги.

02

Подготовка юридических, финансовых и ИТ-документов

Юридические документы — политики AML, KYC, ИТ решения и безопасности.

Финансовая документация — финансовый план на 3 года, отчет о прибылях и убытках, отчет о движении денежных средств.

Операционная документация компании — внутренние политики, политики управления рисками, внутренний аудит.

Подготовка ИТ-документации по техническому решению.

В настоящее время в Германии насчитывается около 700 активных финтех-стартапов. Большинство стартапов расположены финансовом центре Германии в Берлине (38% ) и 11% – во Франкфурте.

Регулятор

Федеральное управление финансового надзора (BaFin) регулирует банки и фирмы, которые предоставляют регулируемые услуги, включая потребительский кредит, платежные услуги, выпуск электронных денег, кредитование, страхование и инвестиционные услуги.

Законодательство

Закон о надзоре за платежными услугами (Zahlungsdiensteaufsichtsgesetz – ZAG) регулирует платежные услуги и выпуск электронных денег в Германии. Компании, желающие предоставлять ранее упомянутые услуги, должны пройти процедуру авторизации в соответствии с Законом Германии о надзоре за платежными услугами.

Специалисты и рабочая сила

В Германии существует международно-признанная система образования, которая также охватывает сектор финансовых технологий. Страна также является желанным местом для работы для людей из Европы и других стран.

Хаб-инициатива для стимуляции инновации

Двенадцать цифровых хабов были созданы в Германии в рамках инициативы Федерального министерства экономики и энергетики по созданию прочной сети, которая стимулирует инновации, способствуя обмену опытом в области технологий и бизнеса.

Обзор платежных сервисов и услуг по выпуску электронных денег

Согласно ZAG, платежные услуги включают в себя:

• ввод и вывод средств

• платежные операции, за исключением предоставления кредита

• платежные операции, связанные с предоставлением кредита

• эквайринг

• перевод денег

• услуги по инициированию платежей

• услуги по предоставлению информации об учетной записи.

Любой, кто хочет выпускать электронные деньги в Германии, должен получить разрешение от BaFin. Предоставление платежных услуг включено в лицензию эмитента электронных денег.

Сборы

Плата за авторизацию. Плата за получение разрешения на предоставление платежной услуги или за регистрацию услуг по предоставлению информации о счете составляет 6 150 евро; плата за получение разрешения на предоставление нескольких или всех платежных услуг составляет 8 515 евро.

Платежные учреждения и учреждения, занимающиеся электронными деньгами, находятся под постоянным надзором Deutsche Bundesbank и BaFin, и они также должны платить ежегодную комиссию, которая рассчитывается на основе их общих активов.

Документы

Заявка на получение лицензии должна содержать следующую информацию и документы:

1) Описание бизнес-модели, которое показывает вид предполагаемых платежных услуг;

2) Бизнес-план с финансовым планом на первые три года, показывающий, что заявитель имеет системы, средства и процедуры для надлежащего осуществления своей деятельности;

3) Доказательства наличия у заявителя необходимого начального капитала;

4) Описание мер по обеспечению требований безопасности;

5) Описание процессов управления компанией и внутреннего контроля, включая административные процедуры, процедуры управления рисками и бухгалтерского учета, демонстрирующие, что такое корпоративное управление, контроль и процедуры являются соразмерными, надлежащими, надежными и достаточными;

6) Описание существующих процедур мониторинга, обработки и отслеживания инцидентов безопасности и жалоб клиентов, связанных с безопасностью, включая механизм сообщения об инцидентах;

7) Описание существующих процедур мониторинга, отслеживания и ограничения доступа к конфиденциальным платежным данным;

8) Описание действий по обеспечению непрерывности бизнеса, включая четкое изложение соответствующих процессов, эффективные планы действий в чрезвычайных ситуациях и процесс периодической проверки адекватности и эффективности таких планов;

9) Описание принципов сбора статистических данных о производительности, транзакциях и мошенничестве;

10) Описание стратегии безопасности, включая подробную оценку рисков предоставляемых платежных услуг и описание контроля безопасности и мер по снижению рисков для обеспечения надлежащей защиты пользователей платежных услуг от выявленных рисков, включая мошенничество и незаконное использование конфиденциальных и личные данные;

11) Описание средств внутреннего контроля;

12) Описание организационной структуры заявителя, включая описание предполагаемого использования агентов и филиалов, а также описание механизмов аутсорсинга; и описание того, как компания участвует в национальной или международной платежной системе;

13) Имена владельцев холдинга, размер их холдинга и доказательства того, что они отвечают требованиям для обеспечения эффективного управления;

14) Имена директоров и имена лиц, ответственных за управление бизнесом;

15) Имена аудиторов годовых отчетов и консолидированных отчетов (если таковые имеются);

16) Устав компании и другие корпоративные документы компании

17) Адрес главного или зарегистрированного офиса.

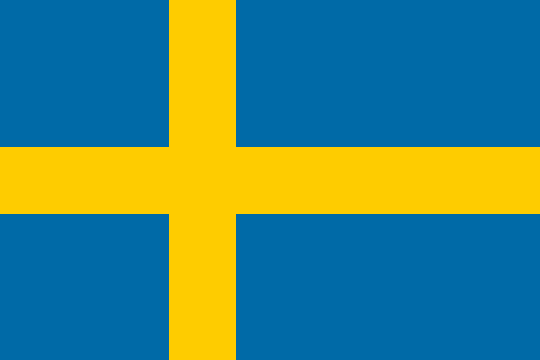

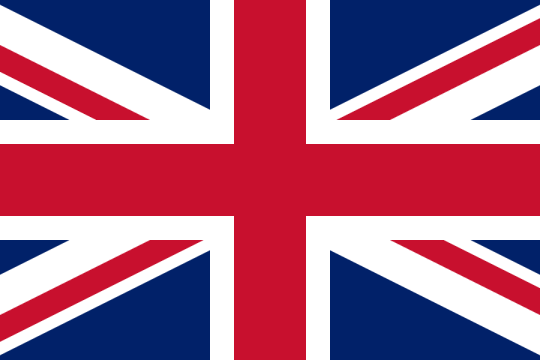

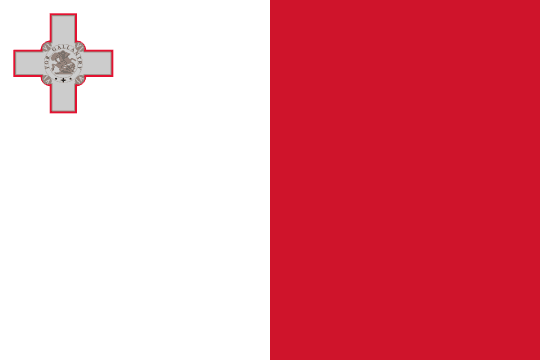

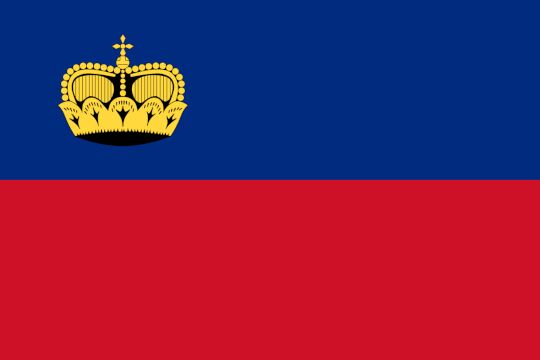

Юрисдикции,

которые мы

рекомендуем

Мы помогаем в процессе лицензирования цифровым банкам, электронным кошелькам и эквайрингому бизнесу с основным продуктом цифрового банкинга.

Мы не работаем с компаниями, которые предоставляют ТОЛЬКО услуги денежных переводов (ремитанс) без открытия платежных счетов.