Мы сопровождаем наших клиентов в полном процессе получения лицензии

Если вы хотите получить лицензию платежной системы (API) в Польше, то Advapay проведет вас через весь процесс лицензирования, подготовит необходимые документы, заполнит формы и поможет вам в общении с регулятором.

01

Подготовка заявки, общение с регулятором, бизнес-услуги:

Заполнение анкеты.

Общение с регулятором на этапе подачи заявки.

Помощь в разработке бизнес-плана.

Содействие в открытии счета клиентских средств.

Создание компании, кадровые услуги.

02

Подготовка юридических, финансовых и ИТ-документов

Юридические документы — политики AML, KYC, ИТ решения и безопасности.

Финансовая документация — финансовый план на 3 года, отчет о прибылях и убытках, отчет о движении денежных средств.

Операционная документация компании — внутренние политики, политики управления рисками, внутренний аудит.

Подготовка ИТ-документации по техническому решению.

Регулятор и законодательство

Платежным учреждениям в Польше разрешается вести свою коммерческую деятельность только с лицензией, выданной местным регулирующим органом – Польской комиссией по финансовому надзору (на польском языке – Komisja Nadzoru Finansowego, KNF).

Преимущества для финтех-бизнеса в Польше

Регулятор занимает взвешенную позицию – он внимательно оценивает новые компании, но при этом не доставляет проблем бизнесу, который кажется надежным и соблюдающим рекомендации.

Польша обеспечивает финтех-компании значительной долей квалифицированных рабочих. Кроме того, рынок труда известен низкой заработной платой и специалистами с соответствующим опытом.

От устойчивого развития страны до привычек населения в области платежных услуг и растущего числа мигрантов в Польше и местных жителей, эмигрирующих в другие страны, которым постоянно требуется обмен валюты – есть несколько факторов, которые делают Польшу отличным выходом на рынок как для B2B и B2C услуг.

По состоянию на февраль 2021 года 46 компаний работают как авторизованные (национальные) и малые платежные учреждения, а 1300 компаний были аккредитованы органом в качестве офисов платежных услуг. Кроме того, Revolut выбрала Польшу в качестве места для своего второго по величине офиса в мире после штаб-квартиры в Лондоне.

Ведение бизнеса в Польше

1) Открытость для сервисов, ориентированных на клиентов из Восточной Европы.

2) Недорогие, качественные человеческие ресурсы.

3) Легкость открытия бизнес-счета в польских банках.

4) Простой процесс получения ВНЖ для руководителей и сотрудников.

5) Доступ к национальной валюте, что создает большой валютный рынок.

6) Открытые возможности компаний по переводу денег из-за большого количества иммигрантов и эмигрантов.

Основные требования

Персонал

Количество местного персонала и руководства строго не определено, но рекомендуется иметь команду местных специалистов из минимум двух членов совета директоров и четырех сотрудников (контракты не требуются на этапе подачи заявки).

Менеджмент

Менеджмент компании должно охватывать следующие функции:

– AML;

– Комплайенс;

– Управление рисками;

– Финансы и учет;

– Техническая часть, включая кибербезопасность;

– Коммерческая часть (продажи, маркетинг и развитие бизнеса).

Требования к начальному капиталу

Компания должна доказать, что ее первоначальный капитал составляет не менее 125 000 евро.

Инфраструктура

После получения лицензии у компании есть 6 месяцев на запуск инфраструктуры и начало работы.

Документы

1) Идентификационные данные компании (реквизиты компании, устав).

2) Список предоставляемых платежных услуг.

3) Финансовая отчеты.

4) Бизнес-план на срок не менее трех лет (включая маркетинговые и операционные планы).

5) Финансовый план не менее трех лет.

6) Подтверждение наличия средств.

7) Описание системы управления рисками и внутреннего контроля.

8) Структурная схема компании и группы, если компания-заявитель принадлежит к такой группе.

9) Идентификационные данные руководителей и лиц, имеющих существенные доли в компании.

10) Подтверждение того, что заявитель и лица имеют право на управление платежным учреждением.

11) Идентификационные данные внешних аудиторов и аудиторских фирм.

12) Подтверждение наличия страхования гражданской ответственности или банковской гарантии.

13) Доказательство того, что соблюдаются технические стандарты строгой аутентификации клиентов и общие и безопасные открытые стандарты связи.

14) Подтверждение оплаты комиссии за авторизацию.

15) Список агентов заявителя, если заявитель планирует оказывать платежные услуги через агентов.

16) Список филиалов заявителя, если заявитель намеревается оказывать платежные услуги в филиалах.

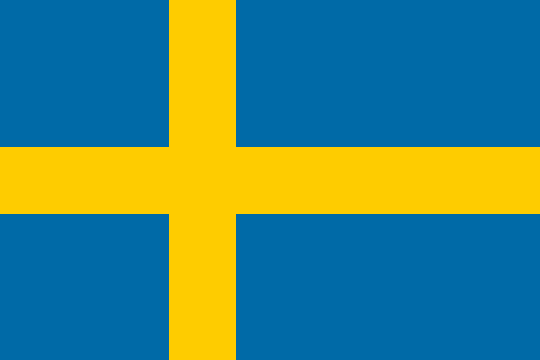

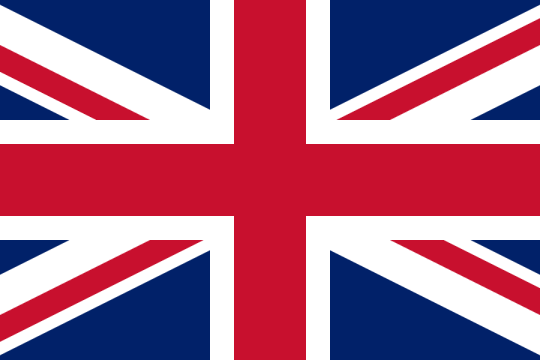

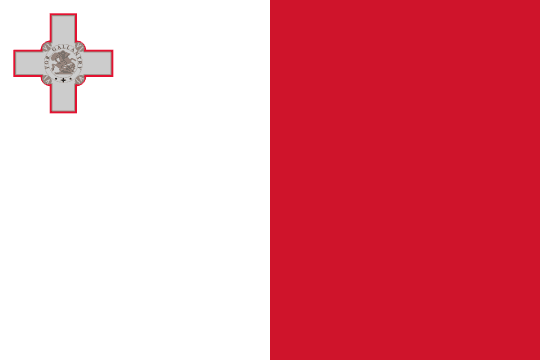

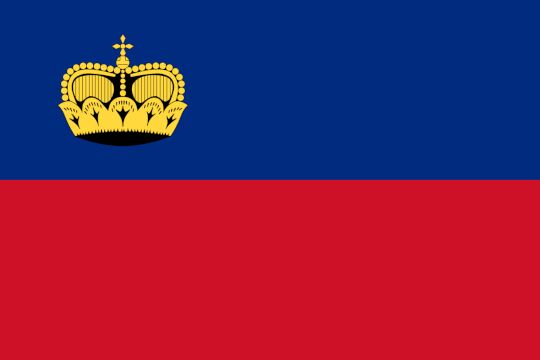

Юрисдикции,

которые мы

рекомендуем

Мы помогаем в процессе лицензирования цифровым банкам, электронным кошелькам и эквайрингому бизнесу с основным продуктом цифрового банкинга.

Мы не работаем с компаниями, которые предоставляют ТОЛЬКО услуги денежных переводов (ремитанс) без открытия платежных счетов.