Ofrecemos asistencia durante todo el proceso de obtención de una licencia para una Entidad de Dinero Electrónico o de Pago en Lituania.

Si está buscando obtener una licencia para crear una Entidad de Dinero Electrónico en Lituania, Advapay puede ofrecerle su experiencia legal, técnica y comercial, así como su servicio de consultoría.

01

Preparación de la solicitud, comunicación con el regulador, servicios empresariales

Cumplimentación del formulario de solicitud.

Comunicación con la autoridad reguladora durante la fase de solicitud.

Asistencia en la elaboración de un plan de negocio.

Asistencia en la apertura de cuentas de seguridad.

Formación de empresas, servicios de personal.

02

Preparación de documentos jurídicos, financieros e informáticos

Documentos legales: AML, KYC, políticas de TI/seguridad, etc.

Documentación financiera: previsión financiera a 3 años, cuenta de pérdidas y ganancias, flujo de capitales.

Documentación informática.

Documentación operativa de la empresa: políticas internas, políticas de operaciones de riesgo, auditoría interna, etc.

Negocios Fintech en Lituania

1) El Banco de Lituania desempeña la función de regulador.

2) El proceso para conseguir una licencia dura de 3 a 6 meses.

3) El mantenimiento de la empresa tiene un coste reducido.

4) Se trata de una jurisdicción atractiva para operar en la región europea en el caso de empresas que se enfrentan a dificultades a causa del Brexit.

5) El entorno bancario es favorable a la hora de abrir una cuenta segregada en el Banco de Lituania para la obtención de IBAN de pago SEPA.

6) Dispone de una infraestructura de pagos preparada para el futuro: acceso técnico directo a SEPA y la posibilidad de emitir IBAN propios a través de la API del Banco de Lituania.

7) El entorno propicia la puesta en marcha de negocios, con asesoramiento y asistencia institucional.

Visión general del mercado Fintech en Lituania

Lituania se ha convertido en el nuevo centro neurálgico de las Fintech dentro de la Unión Europea gracias a una legislación favorable a las Fintech, a un marco jurídico transparente y a un entorno empresarial y político estable.

Según el informe “The Global Fintech Index 2020”, Lituania ocupa el cuarto lugar en el ranking global de países que más favorecen el sector Fintech.

En Lituania operan 39 entidades de pago y 74 entidades de dinero electrónico (hasta marzo de 2021). El número total de empresas de tecnología financiera que operan en Lituania a finales de 2019 era de 210 empresas, según el informe “Fintech Landscape in Lithuania 2019-2020”.

En 2020 se emitieron 5 licencias de entidades de pago y 15 de entidades de dinero electrónico.

Lituania ofrece un fuerte apoyo institucional y asistencia a las empresas de tecnología financiera durante su primer año de operaciones. Mientras tanto, el entorno normativo controlado permite a las empresas probar sus innovaciones financieras en un entorno real bajo la orientación y la supervisión del Banco de Lituania.

Tipos de licencias

1) Licencia de Entidad de Pago Autorizada en Lituania.

2) Licencia de Entidad de Dinero Electrónico Autorizada en Lituania.

3) Licencia de Pequeña Entidad de Dinero Electrónico en Lituania.

4) Licencia de Pequeña Entidad de Pago en Lituania.

Información importante: Lituania ofrece 2 tipos de entidades de pago principales: EMI y PI. No obstante, en la mayoría de los casos, tras revisar la solicitud y todos los documentos, el regulador recomienda la licencia EMI.

Proceso de autorización

1) Se celebrará una reunión previa a la solicitud con los representantes del Banco de Lituania. Los representantes de la empresa estarán presentes durante la reunión. La reunión inicial tiene como objetivo responder a las preguntas que hayan podido surgir en la fase de pre-solicitud y averiguar qué servicios financieros tiene previsto prestar el solicitante.

2) El solicitante entrega un formulario de solicitud de licencia de IME al Servicio de Supervisión del Banco de Lituania. En los 5 días hábiles posteriores, el Servicio de Supervisión revisa y notifica si se he presentado toda la documentación pertinente. Si no hay deficiencias formales, la entidad acepta la solicitud para su consideración.

3) Se evalúa la solicitud de licencia de una EMI (Entidad de Dinero Electrónico) y los documentos. El Consejo del Banco de Lituania analiza la información y los documentos presentados y toma una decisión sobre la emisión o la denegación de la licencia.

4) Se expide la licencia o la institución se niega a concederla.

Términos

Formalmente, el plazo de expedición de la licencia para Entidades de Dinero Electrónico y Entidades de Pago autorizadas es de 3 meses, y si se trata de entidades pequeñas son solo 2 meses. Si no se han presentado todos los documentos o muestran deficiencias, el plazo se prorroga otros 3 meses para las licencias normales, 2 meses para las entidades de dinero electrónico pequeñas y de 5 a 6 meses para las entidades de pago pequeñas.

Tasas de las licencias

Tasa de licencia para entidades de dinero electrónico: 1.463 euros.

Tasa de licencia para entidades de dinero electrónico pequeñas: 1.235 euros.

Tasa de licencia para entidades de pago: 898 euros (para las entidades de pago que sólo prestan servicios de información sobre cuentas, la tasa de licencia es de 693 euros).

Tasa de licencia para entidades de pago pequeñas: 682 euros.

Requisitos

Fundadores

El fundador o los fundadores de una entidad de dinero electrónico deben someterse a un procedimiento de selección de inversores ante la CCSSO. Se trata de un procedimiento distinto al de la concesión de licencias.

Personal

Se debe especificar la estructura de dirección. La empresa debe contar con un Consejo de Administración, compuesto por un mínimo de 3 miembros, y con un Director General.

Debe identificarse el resto del personal esencial para la obtención de la licencia. Es decir, cuando se solicita una licencia, la empresa debe proporcionar información sobre el personal clave. Por ejemplo, el responsable de la lucha contra el blanqueo de capitales o el responsable de la seguridad de la información. Es fundamental demostrar que el personal en cuestión dispone de las cualificaciones y la experiencia necesarias.

Requisitos relativos al capital inicial

Se exige un capital inicial de 350.000 euros para las IME. No obstante, el Banco de Lituania solicita un colchón de capital. El tamaño de esta reserva depende de los cálculos del plan de negocio. Las IME pequeñas no están sujetas al requisito de capital inicial mínimo.

Los requisitos de capital inicial para las IP son los siguientes:

– No menos de 20.000 euros cuando la entidad de pago pretenda prestar únicamente servicios de transferencia monetaria.

– No menos de 50.000 euros cuando la entidad de pago pretenda ejecutar únicamente servicios de iniciación de pagos.

– No menos de 125.000 euros cuando la entidad de pago tenga la intención de prestar el resto de servicios.

Acuerdos de colaboración

Antes de presentar todos los documentos para la obtención de una licencia, debe tener una visión clara de su solución técnica (por ejemplo, los contables) y redactar los acuerdos de subcontratación, así como los acuerdos con las partes implicadas en el proceso de prestación de servicios de pago.

Documentos a presentar para una EMI o PI

1) Documentos que confirmen el estatus legal del solicitante.

2) Documento que confirme el derecho de representación de un apoderado.

3) Documento que confirme el pago de los derechos de timbrado para la expedición de la licencia.

4) Programa de operaciones.

5) Plan de negocio.

6) Prueba documental de que el tamaño mínimo del capital social no es inferior a la cantidad especificada en el apartado 2 del artículo 22 para IME o en el apartado 2 del artículo 14 para PI de la Ley de la República de Lituania sobre dinero electrónico e instituciones de dinero electrónico.

7) Descripción de las medidas adoptadas (que se adoptarán) para salvaguardar los fondos de los consumidores.

8) Descripción de las disposiciones de gobernanza y los mecanismos de control interno, incluidos los sistemas administrativos, de gestión de riesgos y de contabilidad.

9) Descripción de la organización estructural.

10) Notificación de la adquisición propuesta.

11) Cuestionarios de los miembros del órgano de dirección y de los titulares de funciones esenciales.

12) Contrato de seguro de responsabilidad profesional y documentos que confirmen otras garantías de responsabilidad equivalentes y detalles y justificación del cálculo de la suma asegurada o de cualquier otra garantía de responsabilidad comparable.

13) Cuestionario sobre el riesgo operativo de las actividades del solicitante.

Documentos a presentar para EMI y PI de pequeño tamaño

1) Documentos que confirmen el estatus legal del solicitante.

2) Documento que confirme el derecho de representación de un apoderado.

3) Documento que confirme el pago de los derechos de timbrado para la expedición de la licencia.

4) Plan de negocio.

5) Documentos que demuestren que el valor promedio de dinero electrónico en circulación de la entidad de dinero electrónico no superará los 900.000 euros y que la media del importe total de las operaciones de pago ejecutadas por la entidad de pago en los 12 meses anteriores no superará los 3 millones de euros mensuales.

6) Descripción de las medidas que se adoptarán para salvaguardar los fondos de los consumidores.

7) Descripción de la organización estructural.

8) Cuestionarios de los miembros del órgano de dirección y de los titulares de funciones esenciales.

9) Cuestionario sobre el riesgo operativo de las actividades del solicitante.

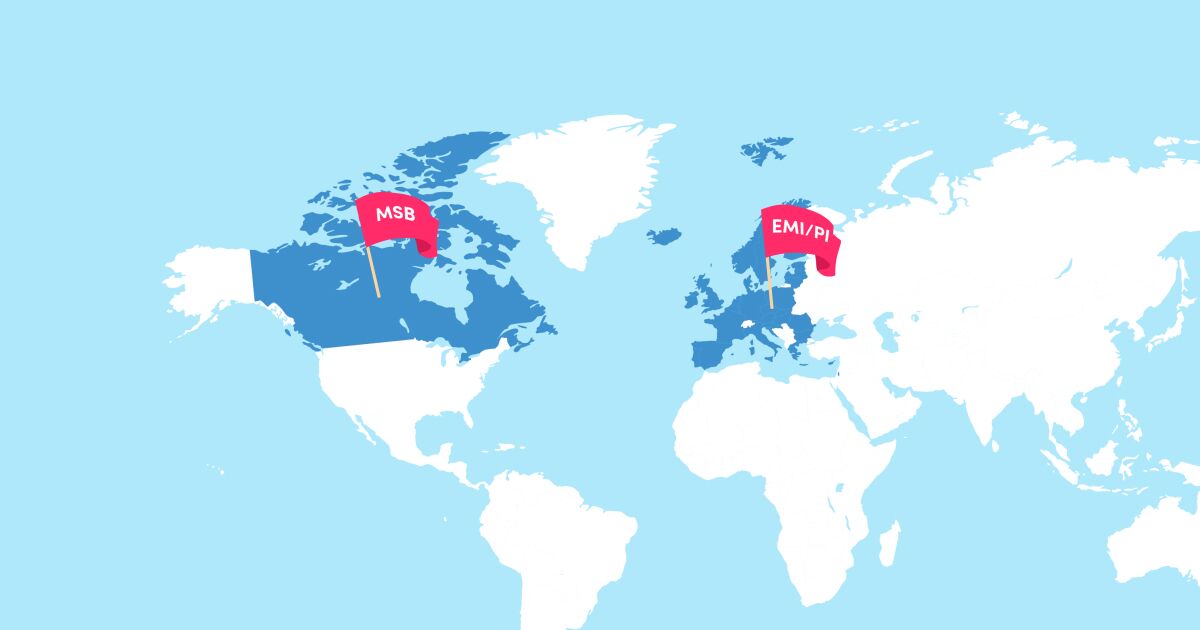

Abarcamos

las siguientes

jurisdicciones

Nos centramos en negocios fintech como bancos digitales, monederos electrónicos, monederos fiat-crypto y banca e-commerce, siendo el producto principal la banca digital. No trabajamos con negocios que SOLO ofrecen servicios de remesas sin abrir cuentas de pago.