Ofrecemos asistencia durante todo el proceso de obtención de una licencia para una Entidad de Dinero Electrónico o de Pago en Malta.

Si está buscando obtener una licencia para crear una Entidad de Pago Autorizada o de Dinero Electrónico en Malta, Advapay puede ofrecerle su experiencia legal, técnica y comercial, así como su servicio de consultoría.

01

Preparación de la solicitud, comunicación con el regulador, servicios empresariales

Cumplimentación del formulario de solicitud.

Comunicación con la autoridad reguladora durante la fase de solicitud.

Asistencia en la elaboración de un plan de negocio.

Asistencia en la apertura de cuentas de seguridad.

Formación de empresas, servicios de personal.

02

Preparación de documentos jurídicos, financieros e informáticos

Documentos legales: AML, KYC, políticas de TI/seguridad, etc.

Documentación financiera: previsión financiera a 3 años, cuenta de pérdidas y ganancias, flujo de capitales.

Documentación informática.

Documentación operativa de la empresa: políticas internas, políticas de operaciones de riesgo, auditoría interna, etc.

Visión general del mercado Fintech en Malta

Malta cuenta con un sector bancario y extrabancario bien regulado. El mercado de las Fintech en Malta está creciendo a un ritmo vertiginoso y sin precedentes, en gran medida debido a que este país se ha posicionado como un centro financiero alternativo a Dublín, Londres y Luxemburgo. Malta ofrece un entorno a medida enormemente propicio para las empresas de tecnología financiera. El pequeño tamaño del país y unos costes reducidos lo convierten en un lugar ideal para la creación de este tipo de sociedades.

Una Entidad de Dinero Electrónico autorizada por la MFSA puede ejercer su derecho europeo de emitir dinero electrónico en otro Estado miembro o en un Estado del EEE, ya sea mediante el establecimiento de una sucursal o en virtud de la libertad de prestación de servicios.

Malta goza de una excelente reputación como centro neurálgico mundial en materia de juegos de azar y apuestas. Por tanto, esta jurisdicción puede resultarle muy ventajosa si su negocio está relacionado con estas industrias. Además, Malta ha implantado un marco organizativo para el uso de criptodivisas.

Existen 18 entidades de dinero electrónico y 24 entidades de pago autorizadas por la MFSA para operar en Malta (hasta junio de 2020). Puede encontrar más estadísticas para 2019 y 2020 aquí.

Regulador y legislación

La Autoridad de Servicios Financieros de Malta es el regulador único del sector de los servicios financieros del país. Una de las leyes más importantes para la reglamentación de los pagos en Malta es la Ley de Instituciones Financieras (capítulo 376) (“FIA”), que constituye la legislación fundamental para la transposición de la Directiva de Servicios de Pago 2015/2366 de la UE (“PSD2”).

El marco normativo de Malta hace gran hincapié en las medidas contra el blanqueo de capitales y el fraude.

El organismo regulador de Malta se muestra muy favorable a la promoción de los servicios fintech. La estrategia FinTech de la MFSA tiene como objetivo consolidar a Malta como centro internacional del sector, apoyando y permitiendo a los proveedores incorporar tecnologías a su oferta de productos y servicios para impulsar la innovación.

La MFSA es una institución abierta y accesible y ofrece reuniones presenciales con aquellas empresas internacionales que deseen operar desde Malta.

Ventajas que ofrece Malta

El tipo del impuesto de sociedades vigente en Malta es del 35%. La renta imponible de las empresas residentes y domiciliadas en Malta se calcula sumando los ingresos y las ganancias de capital en todo el mundo.

Se ofrecen diversos incentivos para motivar a las empresas a emprender actividades de investigación y desarrollo (I+D). Por ejemplo, los créditos fiscales calculados como un porcentaje (entre el 10,5% y el 35%) de los gastos de I+D cualificados están disponibles como deducción de la cuota tributaria.

El inglés es una de las lenguas oficiales de Malta.

En Malta existe una mano de obra altamente cualificada y motivada.

Tipos de licencias

– Licencia de Entidad de Pago Autorizada.

– Licencia de Entidad de Dinero Electrónico Autorizada.

– Licencia de Pequeña Entidad de Pago.

– Licencia de Pequeña Entidad de Dinero Electrónico.

Requisitos

Requisitos relativos al capital inicial

Los requisitos de capital inicial oscilan entre 25.000 y 125.000 euros, según el tipo de servicio de pago que se preste, o 350.000 euros para las Entidades de Dinero Electrónico.

Personal

La dirección efectiva de los negocios de la entidad autorizada en Malta debe estar a cargo de un mínimo de dos personas. Dichas personas deben gozar de buena reputación y tener conocimientos y experiencia suficientes para desempeñar sus funciones. Estarán sujetas a procedimientos específicos de diligencia debida (por ejemplo, a una prueba de idoneidad) que llevará a cabo la MFSA.

Las Entidades de Dinero Electrónico y de Pago con sede en Malta están autorizadas a subcontratar servicios, sujetos a la evaluación de la MFSA sobre sus propios méritos.

Tasas

Tasa de solicitud. La institución financiera que solicita una licencia debe abonar a la autoridad competente la suma de 3.500 euros en concepto de tasa de solicitud y tramitación.

Tasa de supervisión. Según la legislación vigente, toda institución financiera autorizada deberá abonar a la autoridad competente una tasa de supervisión anual equivalente al 0,0002 de los activos totales consignados en los cuadros reglamentarios de la Directiva Bancaria BD/06 o de la Norma Bancaria BR/06 del año inmediatamente anterior a aquel en que deba abonarse la tasa. El importe anual a pagar por una entidad financiera en concepto de tasa de supervisión no será en ningún caso inferior a 2.500 euros.

Proceso de solicitud

1) Se organiza una reunión con la MFSA previa a la solicitud.

2) Si es necesario, se pueden presentar más detalles preliminares de la solicitud para su consideración y comentarios.

3) El solicitante presenta el formulario de solicitud cumplimentado junto con la documentación de apoyo.

4) La MFSA confirma la recepción de la solicitud dentro de los 3 días laborables siguientes a la presentación de la misma.

5) La MFSA comprueba si el formulario de solicitud y la documentación entregada contienen toda la información esencial y la documentación requerida.

6) En un plazo de 10 días laborables tras la recepción de la solicitud, la MFSA informa al solicitante del estado de la misma, indicando si incluye toda la información exigida.

7) Cuando se reciben todos los documentos obligatorios, la autoridad procede a la fase de evaluación. La MFSA informa al solicitante acerca de la fase de evaluación, que suele durar tres meses.

8) La solicitud se aprobará o rechazará formalmente en un plazo de tres meses a partir de la recepción de la misma en su totalidad. Si la autoridad no la aprueba en este plazo, se considerará denegada.

La prueba de aptitud e idoneidad

La aceptación de la solicitud y la licencia obtenida no autorizan a la empresa a iniciar sus operaciones. También es necesario que todos los miembros del personal estén autorizados.

La prueba de aptitud e idoneidad es una parte fundamental del proceso de concesión de licencias de la MFSA, mediante la cual se evalúa si las personas en cuestión son aptas para dirigir la empresa propuesta. Se deben cumplir tres criterios para superar la prueba de “idoneidad”: integridad, competencia y solvencia.

Documentos

1) Programa de operaciones y descripción del tipo de actividades.

2) Copia de los documentos constitutivos de la institución propuesta.

3) Capital inicial propuesto.

4) Plan de actividades que incluya la estructura, la organización, los sistemas de gestión, las disposiciones de gobernanza y los sistemas de control interno de la entidad para los tres primeros ejercicios.

5) Descripción del procedimiento establecido para supervisar, gestionar y hacer un seguimiento de los incidentes de seguridad y de las reclamaciones de los clientes relacionadas con la misma, incluido el mecanismo de notificación de eventos que contemple las obligaciones de notificación de la entidad financiera cuando se produzcan incidentes operativos o de seguridad.

6) En su caso, una descripción del proceso establecido para archivar, supervisar, rastrear o restringir el acceso a los datos de pago confidenciales.

7) Descripción de los mecanismos de continuidad de la actividad, incluida una clara identificación de las operaciones críticas, planes de contingencia eficaces y un procedimiento para comprobar y revisar periódicamente la adecuación y eficacia de dichos planes.

8) Descripción de los principios y definiciones aplicados para la recopilación de datos estadísticos sobre el rendimiento, las operaciones y el fraude.

9) En su caso, un documento de política de seguridad, que incluya una evaluación detallada de los riesgos en relación con sus servicios de pago, y una descripción de las medidas de control y mitigación de la seguridad adoptadas para proteger adecuadamente a los usuarios de los servicios de pago contra los riesgos identificados, incluidos el fraude y el uso ilegal de datos confidenciales y personales.

10) En su caso, una descripción de los mecanismos de control interno que adoptará el solicitante a fin de cumplir las obligaciones en materia de blanqueo de capitales y financiación del terrorismo.

11) Descripción de la organización estructural, incluyendo, en su caso, una descripción del uso previsto de agentes y sucursales y una descripción de los acuerdos de subcontratación, así como de la participación en un sistema de pagos nacional o internacional.

12) Estados financieros auditados de los tres últimos años, si procede.

13) Identidad de todos los directivos y controladores.

14) Identidad de todos los accionistas que posean, directa o indirectamente, una participación cualificada, así como el volumen de sus participaciones y pruebas de su idoneidad, la situación financiera actual de los accionistas propuestos y el origen de dichos fondos.

15) Identidad de las personas que dirigirán efectivamente los negocios de la entidad y de las personas responsables de la gestión de las actividades de la misma, que deben gozar de buena reputación y poseer los conocimientos y la experiencia adecuados.

16) Identidad de los auditores legales y de las empresas de auditoría.

17) Estatuto jurídico del solicitante y la dirección de la sede social.

18) Informe detallado verificado por un auditor de sistemas cualificado, el cual debe abarcar los aspectos más destacados de la disposición tecnológica propuesta, incluido el marco de ciberseguridad y otras medidas destinadas a mitigar el riesgo cibernético.

19) Descripción de las medidas que se adoptarán para salvaguardar los fondos de los usuarios de los servicios de pago.

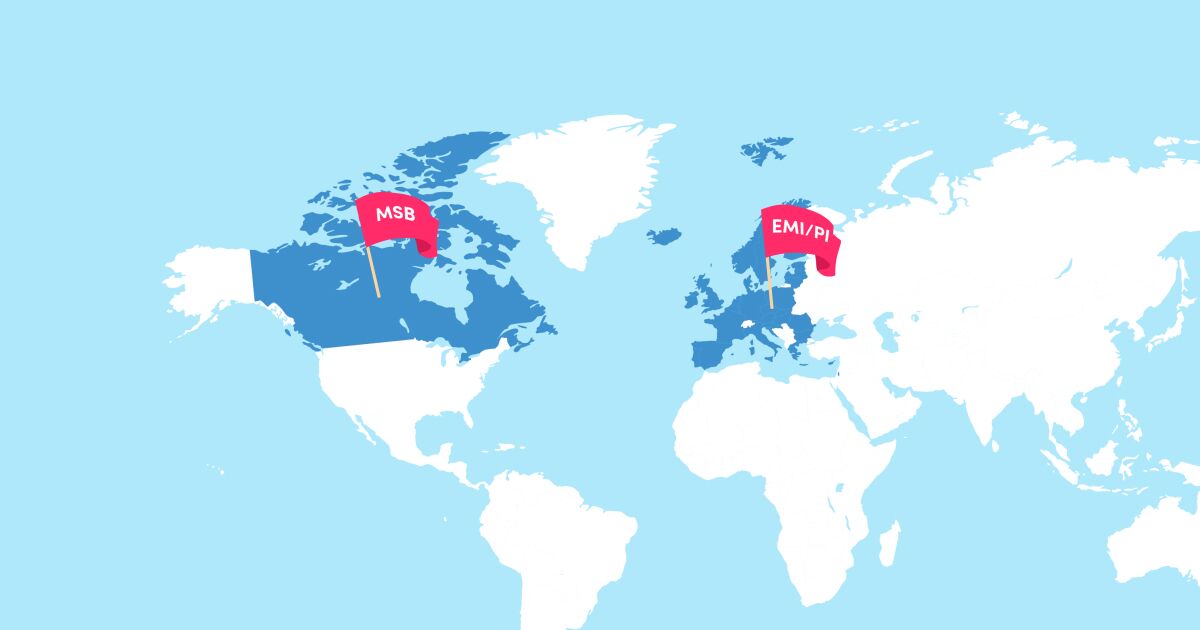

Abarcamos

las siguientes

jurisdicciones

Nos centramos en negocios fintech como bancos digitales, monederos electrónicos, monederos fiat-crypto y banca e-commerce, siendo el producto principal la banca digital. No trabajamos con negocios que SOLO ofrecen servicios de remesas sin abrir cuentas de pago.